供应链金融业务模式|供应链金融五大模式分析与举例( 四 )

(1)产业基础:一站式供应链管理服务

相比本土传统的供应链管理服务商,怡亚通最大的特征在于其一站式供应链管理服务 。传统的供应链服务商,大多只是在供应链单个或多个环节上提供专业服务,如物流服务商、增值经销商和采购服务商等 。

物流服务商主要提供物流运输百思特网服务,增值经销商主要提供代理销售,采购服务商主要提供代理采购等 。

怡亚通通过整合供应链的各个环节,形成囊括物流、采购、分销于一体的一站式供应链管理服务,在提供物流配送服务的同时还提供采购、收款及相关结算服务;与传统的增值经销商和采购商相比,怡亚通一般不保有大量存货,避免了存货风险,降低了存货成本,同时传统的增值经销商和采购商只在有限范围内为企业提供结算支持服务,采购商一般也不参与客户的营销支持活动 。

(2)产融模式:开展存货融资及外汇衍生交易

如果仅仅是一站式供应链管理服务模式,那怡亚通与传统供应链服务商的区别只是服务链的延伸,并没有实质性的突破 。而研究发现,在一站式供应链管理服务的产业基础上开展金融业务的模式,才是公司的核心价值所在 。怡亚通的产融运作模式,使其俨然像一家小型银行,将银行借贷资金通过供应链管理服务方式投放给客户,并从中赚取“息差”,同时,针对外汇结算业务开展金融衍生交易对冲外汇风险 。

(3)不断提高应收款周转次数以获取更高的息差收益

金融业务的开展,依托的载体是一站式供应链管理服务中的两项核心业务,即分销和采购 。

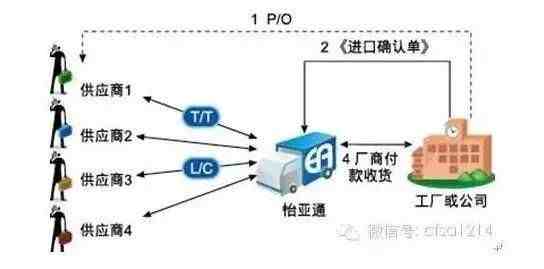

公告资料显示,怡亚通获得采购商的委托合同后,即在其客户资源信息系统内选择合适的供应商,并通过电汇、信用证或保函方式代客户垫付货款,其后将货物运送至客户时收取货款(图2) 。

而对分销商(生产商)而言,当怡亚通为其承运货物时,怡亚通代采购商预付货款,使得分销商(生产商)能够及时收回资金,投入下一轮再生产 。据招股书披露,怡亚通的代付额度通常占总业务量的20-30% 。而通过代付业务,采购商不仅及时有效地获得生产所需要物资,而且避免了预付大量资金的风险(图3) 。

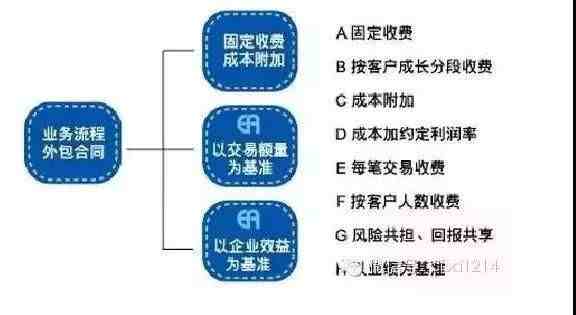

怡亚通目前采用的是以交易额为基准的浮动收费法,即根据业务量(交易额/量)的一定比例收取服务费 。

这一模式使怡亚通与采购商、供货商从传统的客户关系发展成利益共同体,即其通过整合企业供应链环节,提高企业供应链效率和市场竞争力,从而提高企业业务量(交易额/量),同时提高本公司的服务费收入 。

另外,怡亚通的收费模式与固定收费法相比更具发展潜力(不受固定费率的限制),而与以企业效益为基准的浮动收费法相比,公司的收费模式风险更小,不承担企业的经营风险 。

研究表明,怡亚通通常与客户签订一定期限的供应链管理综合服务合同,根据合同提供量身打造的个性化服务,基于业务发生金额、提供服务类型,按一定比例收取服务费 。

由于业务的多样化及非标准化,怡亚通没有一个标准化的费率水平,但是一个基本的原则是,服务层次越多、涉及供应链链条越长,提取的服务费率就越高 。

五、传统产业巨头抢滩供应链金融市场对于一些传统产业的巨头来说,因为这些企业有着深厚的行业背景和资源,利用其行业的优势来发展供应链金融,能为企业拓展收入来源 。比如五粮液、蒙牛、梦洁家纺、海尔、格力、TCL、美的、联想等企业,纷纷开始布局供应链金融,这对企业本身和行业来说是一种双赢 。对企业来说能直接赚取收益,提升企业综合竞争实力,而对行业来说,从行业领军企业摇身转变成供应链金融服务商,能帮助供应链上下游中小企业良性运营,带动产业的持续发展 。

海尔供应链金融为例:

得益于移动互联和大数据技术的发展,作为交互用户体验引领下的开放平台,日日顺可以将其拥有的客户群体和规模庞大的经销商数据与中信银行或平安银行平台连接,成为银行授信的重要依据 。海尔与银行的合作,整合了银行的资金、业务以及技术的专业优势和海尔集团分销渠道网络、交易数据和物流业务等要素的雄厚积淀,通过日日顺的交易的记录,将产业与金融通过互联网的方式集合在一起,开拓了针对经销商的“货押模式”和“信用模式”两种互联网供应链金融业务 。

- 胡润|2021年胡润全球独角兽榜,胡润全球独角兽金融科技榜单

- 教师业务学结

- 公司业务员求职信怎么写?

- 应聘业务员求职信怎么写?

- 金融专业毕业实习报告怎么写?

- 业务员简单辞职报告如何写?

- 保险业务员演讲稿怎么写?

- 业务员工作计划写法怎么样?

- 小学教师业务学习计划怎么写?

- 保险业务员辞职报告如何写?